2年半前に日本銀行統計を元に、

「日本国債の保有者比率内訳の推移 〜日本国債とサステナビリティ〜」

という内容をお届けしました。

その際は、国債の保有者(買い手)が大きく変化してきており、

銀行は国債の主要な担い手のポジションから遠ざかり、

生命保険を通じた国民一人一人、及び海外勢の保有者比率が

増加していることをお伝えしました。

あれから2年半の間に、日本の金融政策は大きく変化しました。

黒田氏が日本銀行総裁になり、「異次元緩和」という大規模な量的緩和政策。

また、国債の利回り低下による国債の資本的価値の低下。

その結果、2013年末時点での国債保有者はどのように変化したのか。

最新の結果をお届けします。

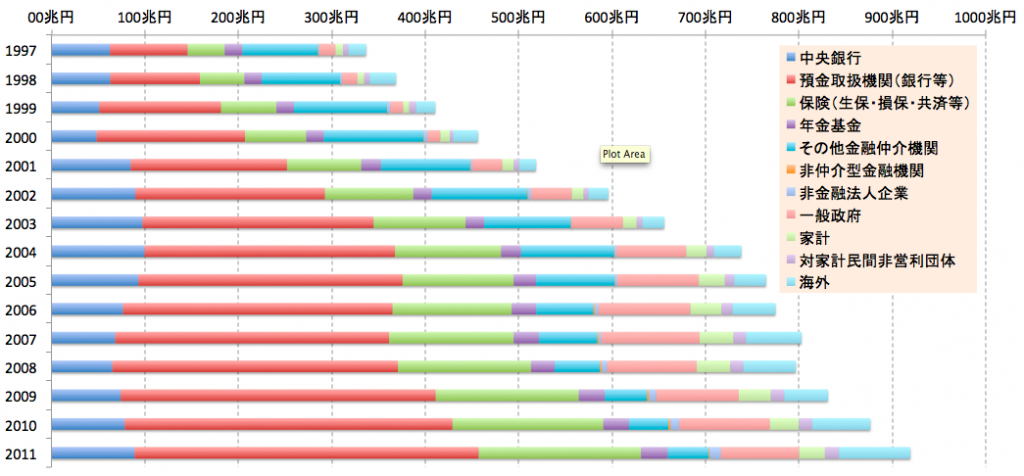

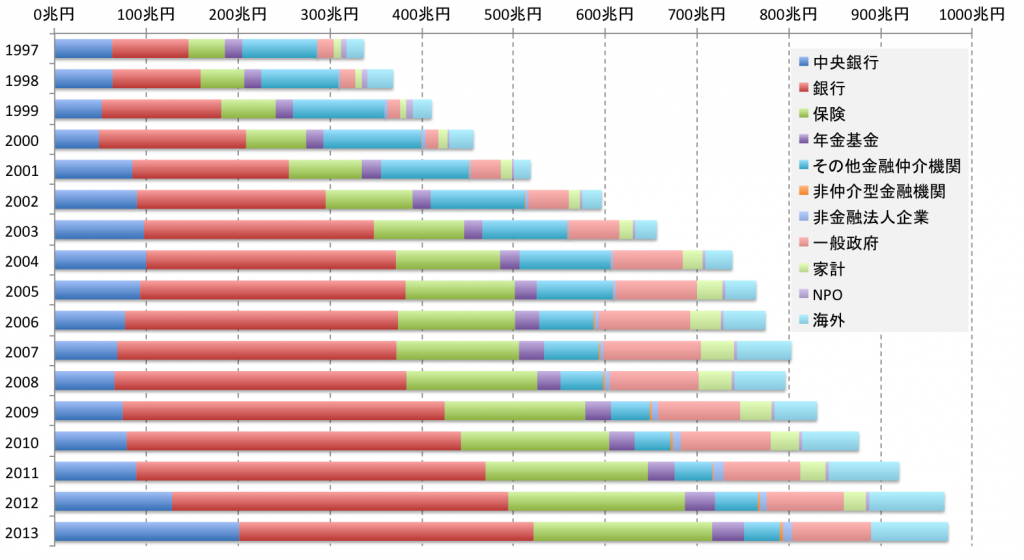

■ 日本の国債は2013年度末に1,000兆円近くに到達

2011年の東日本大震災での大規模な補正予算実施以降、

政権交代後も安倍政権は巨大な予算案を可決し続けています。

その結果、国債の発行額は1,000兆円に届く勢いです。

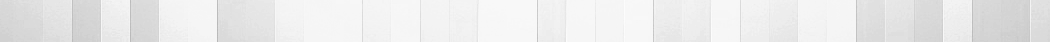

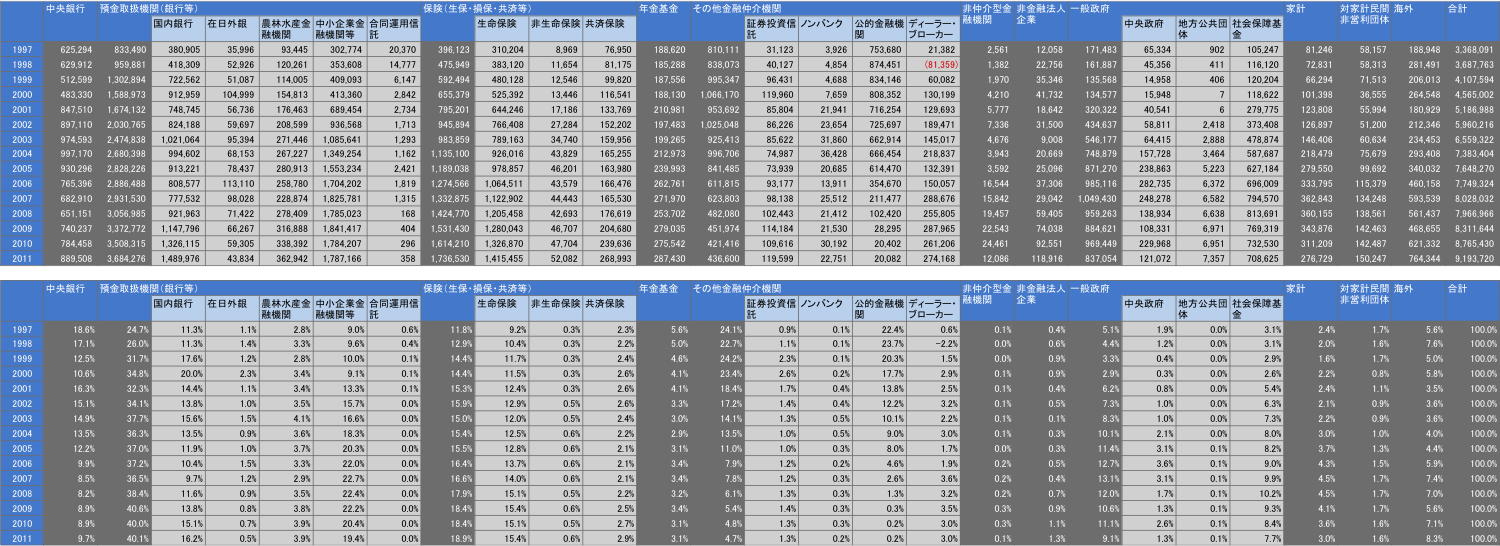

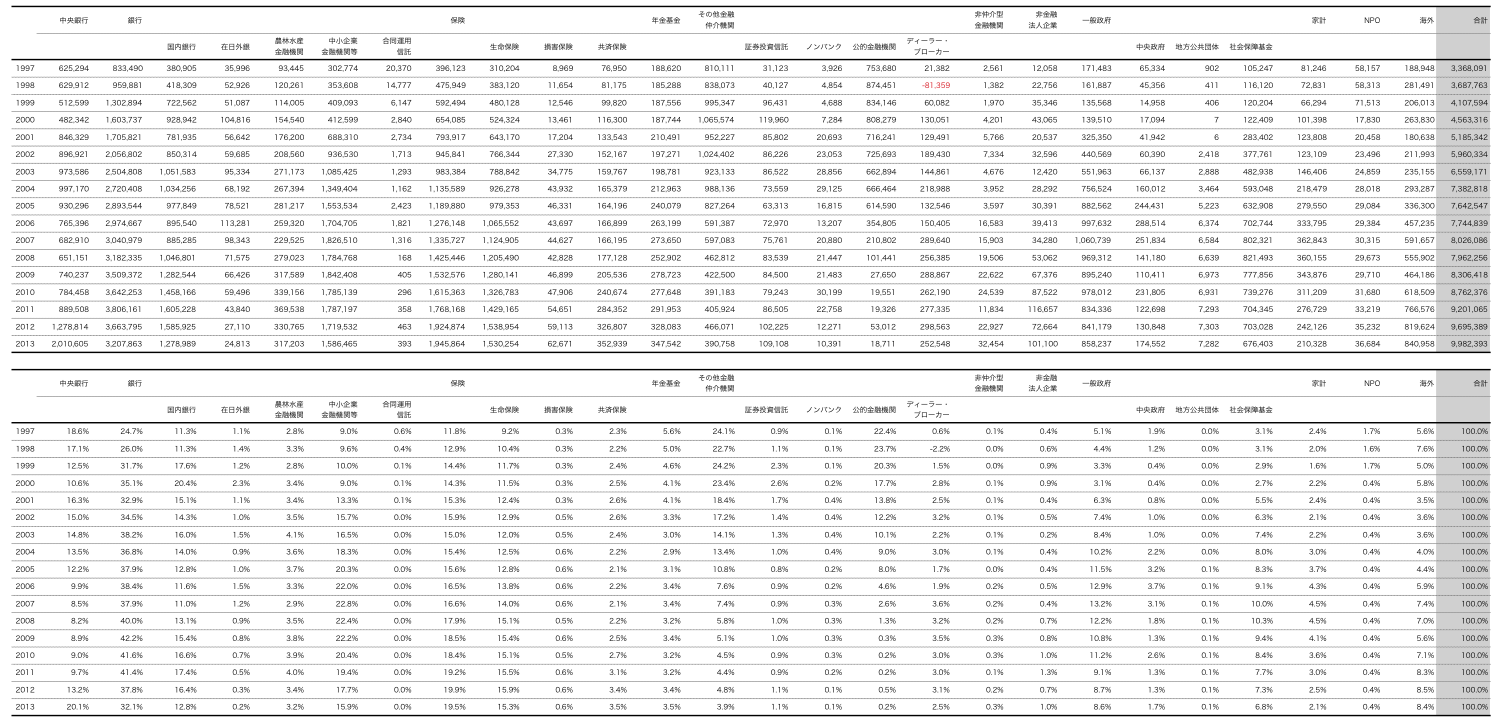

※出所:日本銀行「資金循環」

※数値ローデータは、このページの最下部に掲載

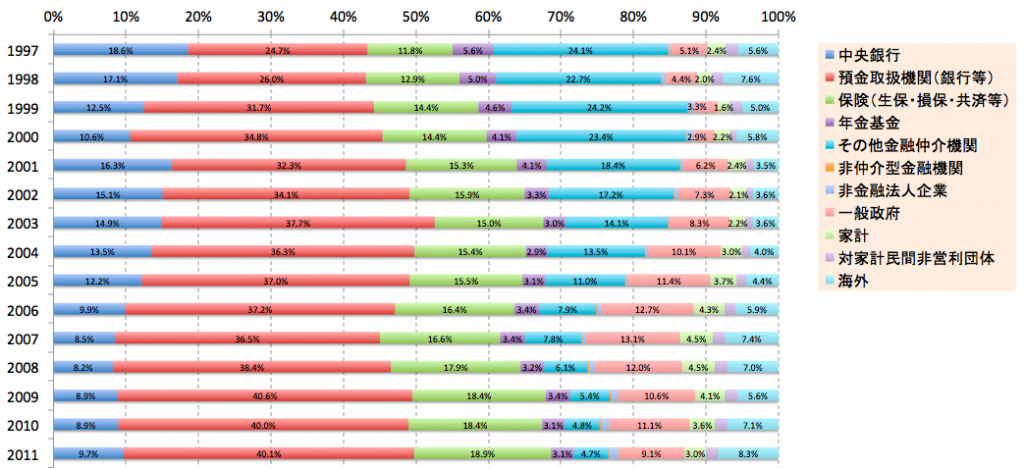

では、保有者比率はどのように変化したのでしょうか。

著しく比率を伸ばしたのは、皆さんご推察の通り、日本銀行です。

日本銀行は量的緩和施策の発動により、

長期国債の保有残高が年間約50兆円増加するペースで

買入れを行っています。

結果、日本銀行の保有比率は2011年度末の9.7%から、

2013年度末には20.1%へと増加しました。

こちらの図から、2011年以降のトレンドとしてわかることを

まとめてみましょう。

● 日銀の保有比率が大きく増加している

● 銀行等の保有比率は大きく減少している。

● 保険の保有割合は横ばい

● 年金基金の保有割合は微増

● その他金融仲介機関の保有割合は微減

● 中央政府の保有比率は微減

● 海外の保有割合は増加

保有比率が大きく増加したのは、日銀と海外投資家でした。

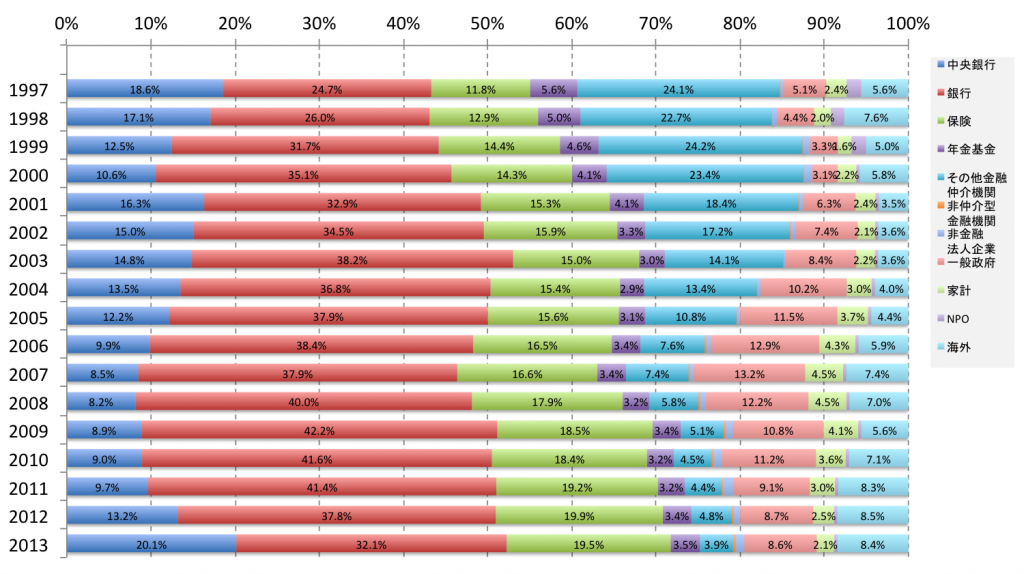

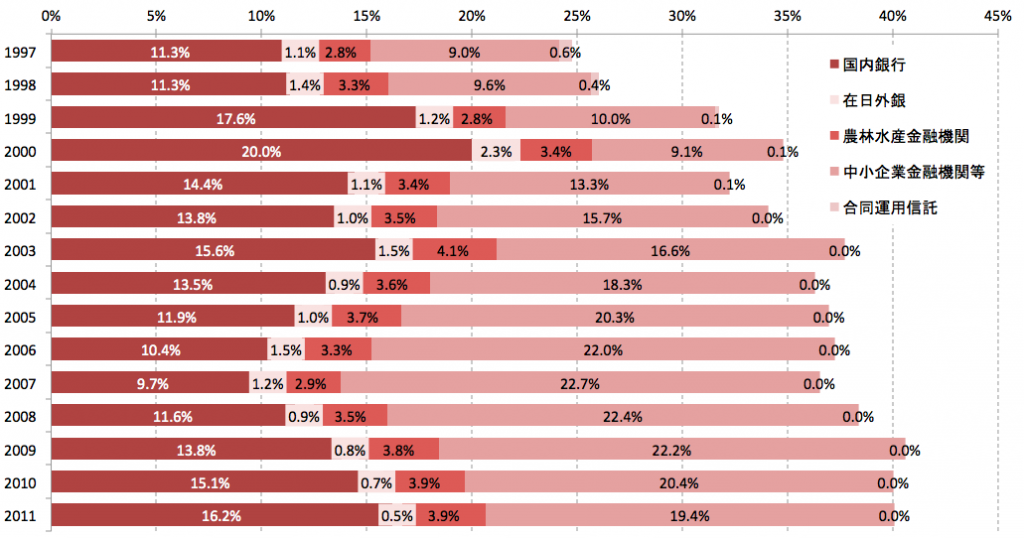

国内銀行と中小企業金融機関等の保有比率が大きく下がりました。

ちなみに中小企業金融機関等とは、

信用金庫、信用組合、そしてゆうちょ銀行のことです。

このうち国債を保有しているのは、ゆうちょ銀行が大半です。

国内銀行とゆうちょ銀行が国債保有比率を減らした背景には、

日本銀行が高値で国債を買ってくれることにあります。

これが日本銀行の量的緩和策の一つの側面です。

銀行は政府の国債発行時に、入札で国債を購入し、

そしてそれを短期で日本銀行に売却してその売却益を稼いでいます。

また、日本銀行が高値で買ってくれることが、

ある程度保証されているマーケット環境ですので、

日本国債の価格は高騰しており、

特にメガバンクはかつての保有国債も積極的に売却して稼いでいます。

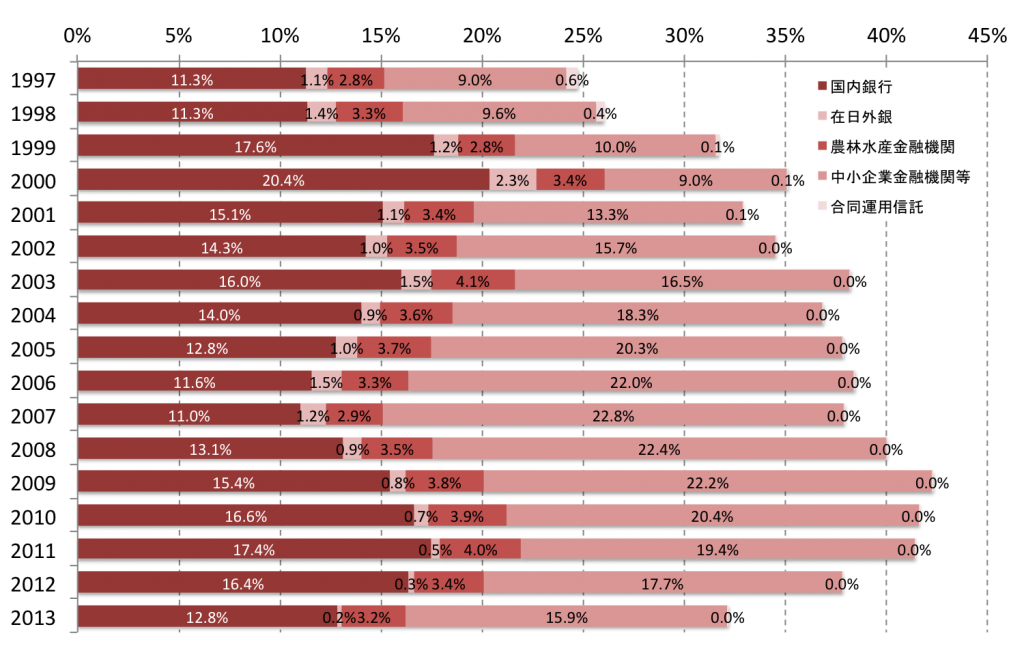

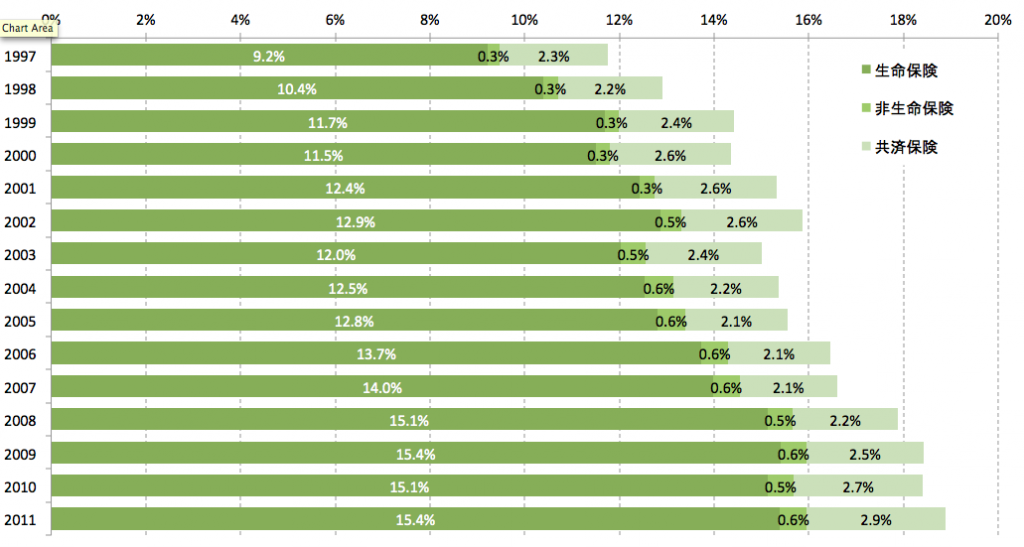

■ 保険会社の詳細内訳

保険の国債保有比率はこの3年でほとんど変化していません。

生命保険の安定的な国債買い増しの背景は、

生命保険会社が市場に投入した貯蓄型生命保険での

国債運用残高の増加です。

貯蓄型生命保険は依然として人気を集めており、

商品には国債運用による安全運用を謳うものが多く出回っています。

そのため、生命保険は貯蓄型商品のファンドを通じて、

安定的に国債を買い増しています。

冒頭の表でお見せしたように、同様に年金基金も、

安定的に国債を買い増しています。

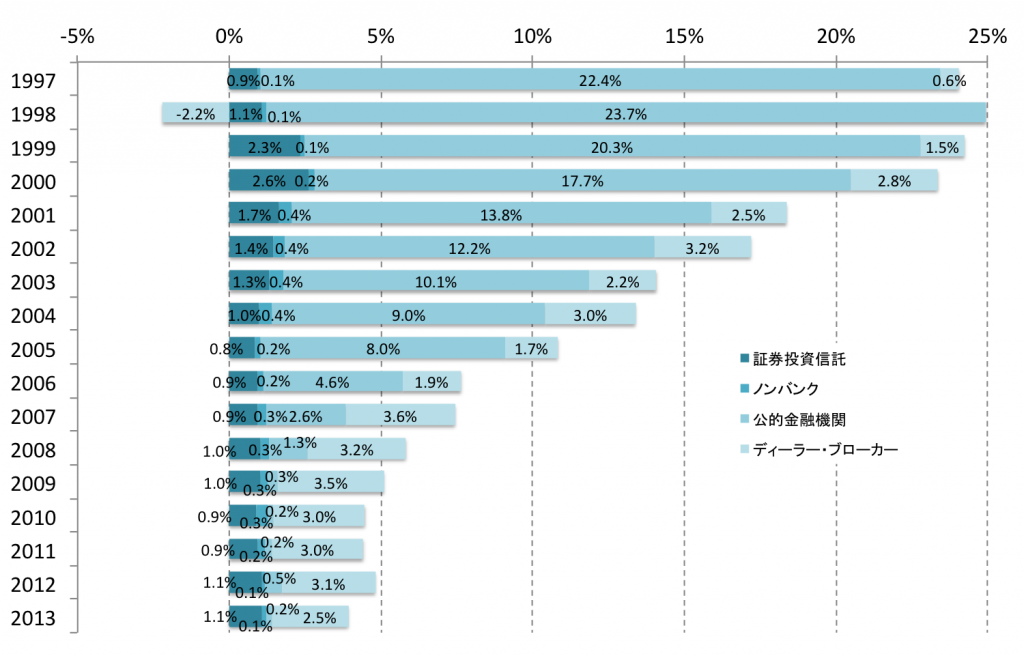

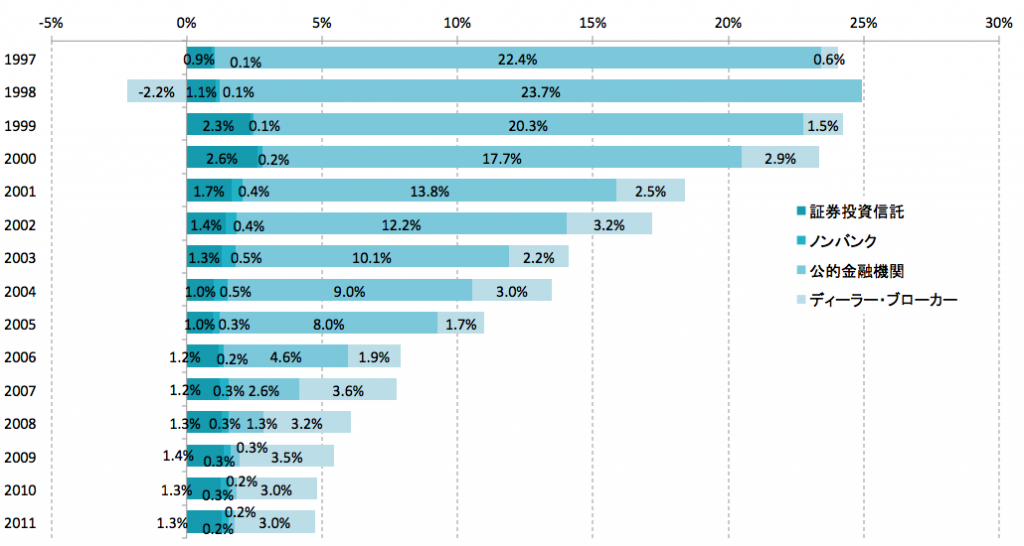

■ その他金融仲介機関の詳細内訳

2011年まで「その他金融仲介機関」の割合が大きく減少した背景は、

前回解説しました。

今回のポイントは、

証券投資信託の保有比率が安定しているということです。

証券投資信託は、前述した保険や年金基金と同様、

国民からの資産性商品の積立によって、安定的に買い増しています。

■ 2015年の国債の行方

2015年に入り、すでに国債は新たな局面を迎えようとしています。

1月21日、「5年物個人国債、金利低下で募集中止 販売開始後初めて 財務省」(日経新聞)

2月3日、「10年物国債入札「不調」 債券市場に激震」(日経新聞)

日銀がどんどん買ってくれた国債の入札は人気があったはずですが、

ここにきて急に入札時の買い手がつかなくなっているのです。

それはすでに国債価格が高くなりすぎていて、

保有者が国債からの利益をあげづらくなっているからです。

まず、最終的にきっと日銀に売却できると言っても、

売却するまでは保有者が国債からの利回りを気にしなければなりません。

1月21日時点では、10年物国債の利回りは0.21%まで下がっていました。

利回りが小さいことは保有者にとっては旨味が少ないのです。

また、日銀が高値で買ってくれるからといっても、

さすがに日銀が額面より高い額(マイナス利回り)で長期間購入してくれるとは

期待しづらい。

そのため、入札に慎重になってきているのです。

2015年のポイントは、存在感を占める海外国債保有者の出方です。

この国債価格の高騰に陰りが見えてきた状況で、海外保有者が売りにでるかどうかには

注目が集まっています。

※ローデータは下の図をクリックすると拡大表示されます。

(注)国債は「資金循環統計」のうち「国庫短期証券」と「国債・財融債」の合計。年度末のデータ。