太陽光発電モジュールの心臓部となる太陽電池セル。

太陽電池セル製造において、古くから世界の頂点に君臨し続けたのは、日本のシャープ。

1963年に太陽電池の生産を開始し、その後2007年まで生産量世界一を誇り続けます。

しかし、2008年、ドイツのQ-Cellsと中国のSuntech Powerに抜かれ3位に陥落。

さらに、2009年、アメリカのFirst Solarに抜かれ4位に転落。

シャープを上回った3社はいずれも新興企業。

Q-CellsとFirst Solarは1999年に創業。Suntech Powerの創業は2001年。

いずれも、創業から10年経たない間に、老舗のシャープを追い越して行きました。

今でも太陽電池セル市場において技術力は世界一だと言われているシャープが、

なぜ新興企業に一気に追い越されていったのでしょうか。

この原因として、よく挙げられるのが、以下の2つです。

1) 日本政府が太陽光発電への補助金を停止したため

2) シリコンの原材料価格が高騰し、生産量拡大が間に合わなかったため

1)だとすると、なぜシャープは海外市場を狙わなかったのか。

2)だとすると、なぜ他の新興3社は生産量を拡大できたのか。

この2つの説では説明できません。

そこで、より包括的な敗因分析を行ってみたいと思います。

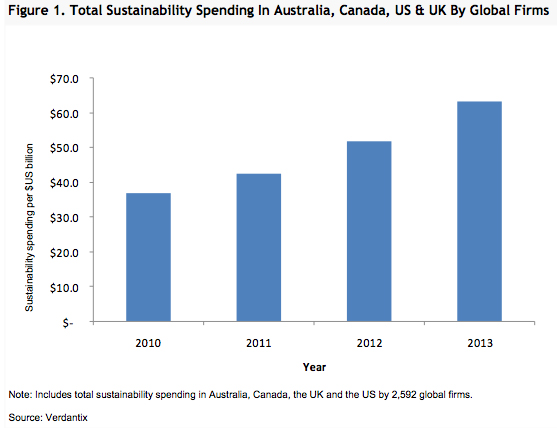

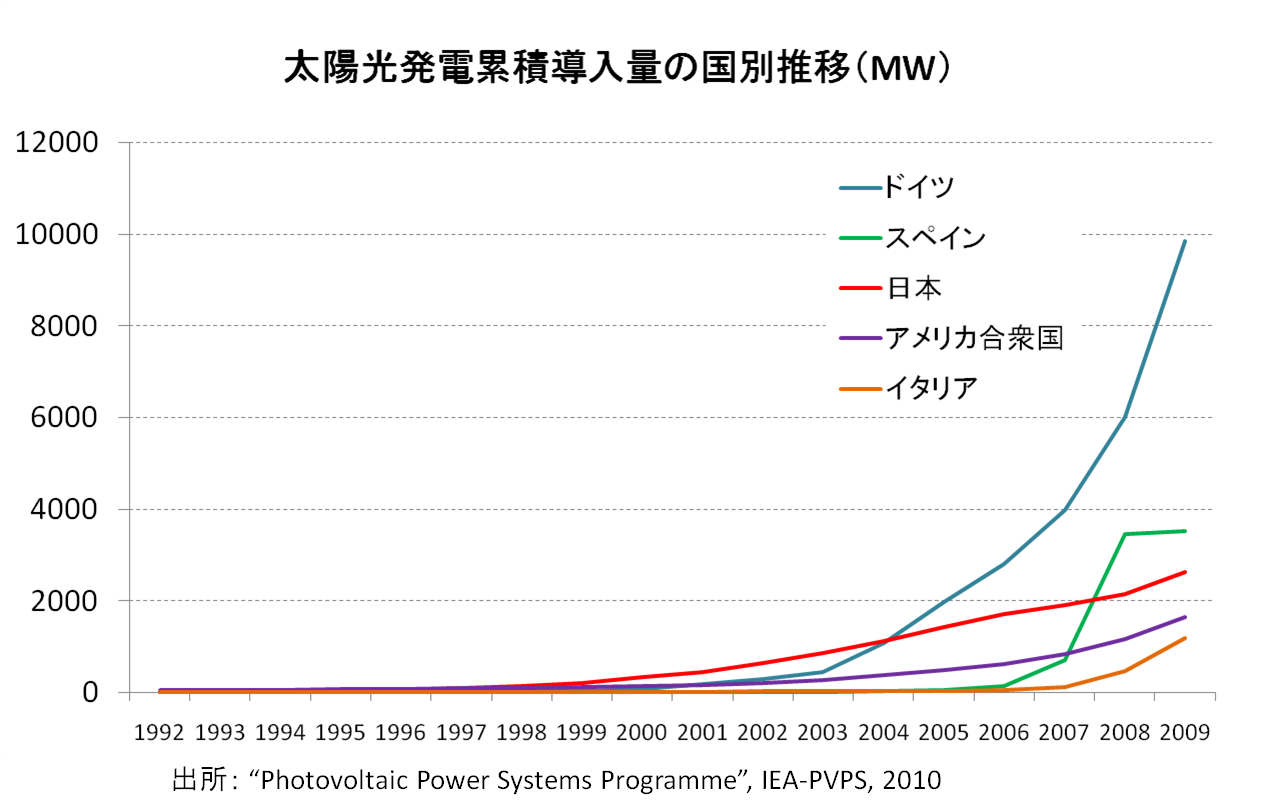

■ 国ごとの太陽光発電の推移

日本は「家庭用太陽光発電」の急速な普及のもとに、

太陽光発電の導入量は2003年まで世界一を誇っていました。

それを後押ししたのが、

経済産業省資源エネルギー庁所管の財団法人である「新エネルギー財団」が

実施していた補助金、「住宅用太陽光発電導入促進事業」でした。

しかし、この補助金は、再生可能エネルギーの重要性が認識されていた2005年に、

突然終了してしまいます。原因は、申請数増加による財源不足でした。

その結果、日本の累積導入量の伸び率は鈍化していきました。

一方で、対象的な動きをとったのはヨーロッパ諸国。特にドイツとスペインでした。

ドイツでは2004年、スペインでは2007年に、本格的な補助金制度が法整備されました。

日本の補助金が設備導入時への支給という形態をとったのに対し、

ヨーロッパでは「固定価格買取制度」、英語名Feed-in Tariff方式が一般的。

これは、太陽光発電で発電した電力を、電力会社が割増し固定価格で買い取る制度。

割増した分のコストは、一般電力消費者が分担して負担するため、

国庫からの負担はありません。

この「固定価格買取制度」を背景に、ドイツ、スペインでは急速に導入量が増加。

2009年の単年の導入量では、EU諸国だけで世界の導入量の75%を占めました。

こうして、日本の国としての導入量は世界3位に陥落しました。

シャープは、日本市場においてシェアは今も昔もナンバーワン。

仮に、日本もヨーロッパ諸国と同様に、「固定価格買取制度」を導入し、

ドイツやスペインと同等かそれ以上の導入実績を持てていたとしたら、

シャープは、その日本の伸びを、自社の実績とし、

世界一の座を守り続けることができていたかもしれません。

これが、1) 日本の補助金廃止が敗因という説につながっていきます。

しかし、すでに触れたように、なぜシャープは世界でシェアを伸ばせなかった

のかを説明してはくれません。

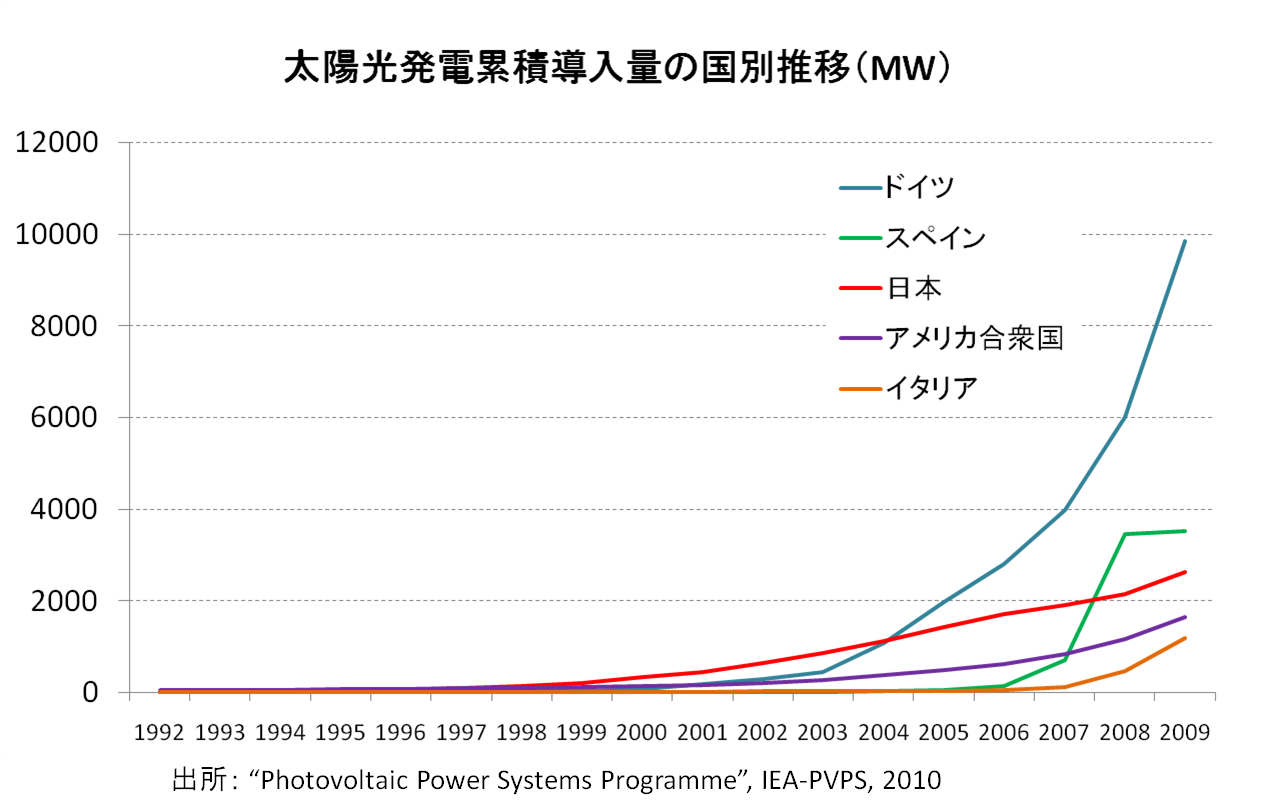

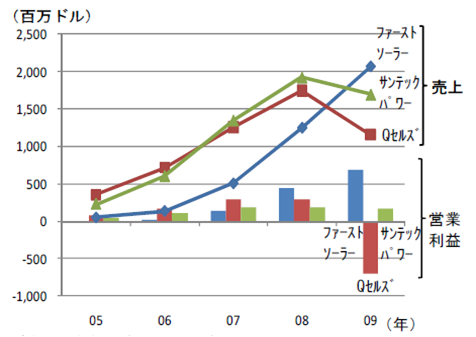

■ シャープと新興3社の業績推移

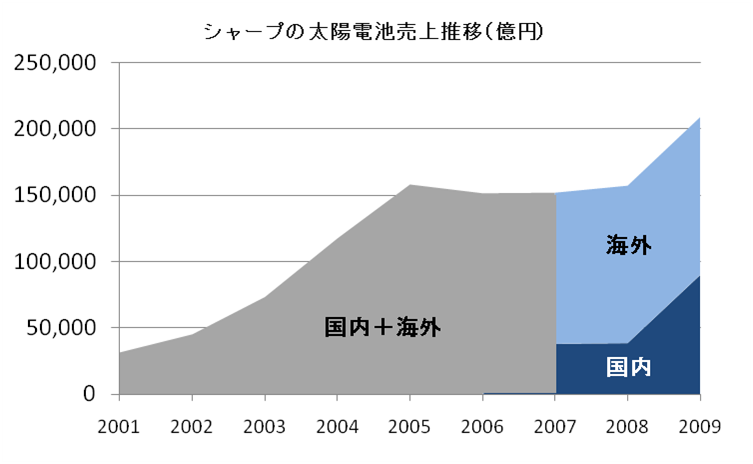

次に、シャープの売上推移を見てみましょう。

下の図は、シャープのIR資料をもとに作成したものです。

確かに日本で補助金が廃止となった2005年以降、業績が低迷しています。

しかし、よくよくグラフをみてみると、シャープの太陽電池の売上の半分以上は、

海外での売上です。

シャープの売上は、国内の市場動向よりも、

海外での売上動向に大きく左右されることがわかると思います。

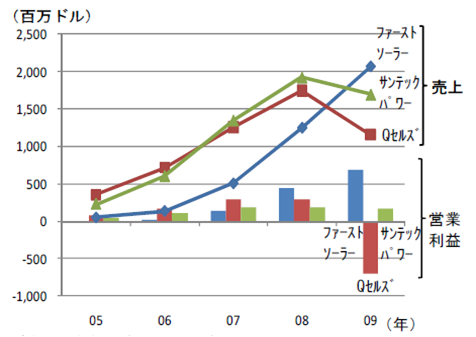

一方で、新興3社の推移を見てみましょう。

このグラフは、日本政策投資銀行のレポートから抜粋しました。

シャープが売上を低迷させた2005年以降、新興3社は売上を拡大しています。

これは、同時期に拡大したヨーロッパ市場を見事に3社が取り込んでいったためです。

Q-Cellsは、本国ドイツでの生産を拡大し、マレーシアにも生産工場を設立。

Suntech Powerは、本国中国のほか、ドイツ、日本、アメリカでの生産に着手。

First Solarは、本国アメリカのほか、ドイツ、マレーシア、フランス、ベトナムに

工場を開設し、現在は中国での生産も視野に入れています。

こうして、新興3社は、ヨーロッパ内での生産を大幅に拡大し、

急上昇したヨーロッパの太陽光市場を制していきました。

■ シャープの敗因

では、なぜシャープは、ヨーロッパ市場で存在感を出せなかったのでしょうか。

原因は、コストと資金力でした。

コスト

シャープは、新興3社に比べ、製造原価が高く、価格競争力がありませんでした。

理由のひとつめは、「過度な技術信仰」です。

シャープは世界市場でのシェアを現在落としてしまいましたが、

それでもシャープの太陽電池は、エネルギー効率の面で「世界一」の技術と評されています。

シャープは古くから、太陽電池の普及に欠かせない「エネルギー効率」の向上

に力を入れ、シリコン型という太陽電池の方式にこだわってきました。

シリコン型は、数ある他の方式の中でも、最も高いエネルギー効率を誇ったからです。

しかし、シリコン型には欠点もあります。

原材料のシリコンが高価なため、高コストだということです。

太陽光の力を電力に変える力は高いけれども、

その電力を発電させるためのコストが高い。

さらに、世界的な太陽電池産業の盛り上がりのなかで、シリコン価格は高騰。

シャープの製造原価はさらに上がっていってしまいました。

一方で、新興3社は、原価の削減に成功していきました。

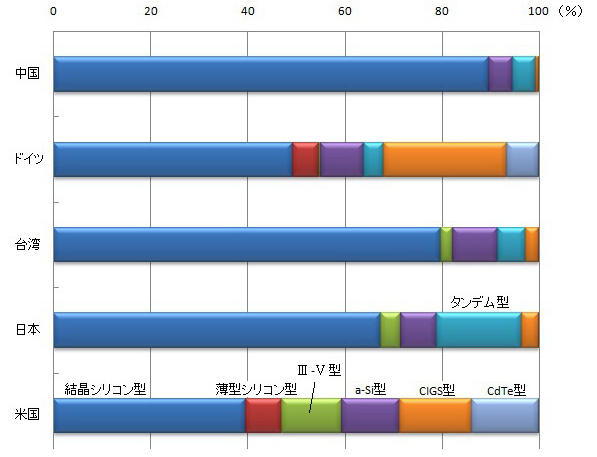

出所:仏Yole Developpement

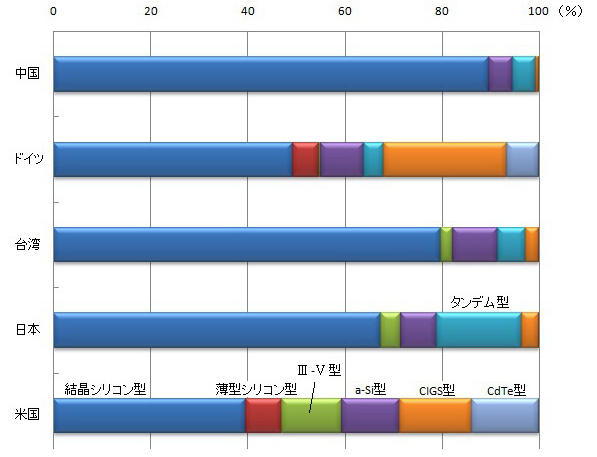

このグラフを見ていただくと、アメリカやドイツでは、CIGS型、CdTe型の比率が

比較的多いことがわかります。

このCIGS型、CdTe型は、薄膜型方式と呼ばれる新しい技術で、

エネルギー効率の面ではシリコン型に敵いませんが、

原材料が安く、製造原価を大きくおさえることができます。

First Solarは、このような薄膜型で市場に勝負をかけていきました。

一方、Suntech Powerは、シャープと同様、シリコン型を主力商品としましたが、

中国という地の利を生かし、人件費等を大幅に抑え、コスト圧縮に成功していました。

そして、Q-Cellsも、シリコン型を主力としましたが、

世界一市場となったドイツの政府からの後押しや、マレーシアでの生産によるコスト

削減努力などから、シェアを伸ばしていきました。

そして、急成長したヨーロッパ市場。

EU諸国は、再生可能エネルギーに力を入れる一方で、財政難にも苦しんでいました。

政府にとって重要なのは、製品の技術レベルではなく、導入しやすい価格の安さ。

シャープの高単価高品質製品より、新興3社の商品のほうが魅力的だったのです。

この価格競争にさらに追い打ちをかけたのが、「規模の経済」です。

太陽電池は、大量生産型の商品です。

大量に生産すればするほど、規模の経済が働き、製品単価を下げていくことができます。

ヨーロッパで大量の受注を獲得した新興3社は、さらに製品単価を下げることに成功し、

新たな受注を獲得していったのです。

資金力

コスト競争力には、それぞれの企業の資金力が大きく左右しました。

なぜなら、生産量を拡大させればさせるほど、規模の経済が働き、

さらには、高騰する原材料の長期安定供給契約を可能とし、

製造原価を抑制させることができるからです。

Q-Cellsは2005年にフランクフルト証券取引所に上場して資金を集め、

First Solarも2006年にNASDAQに上場し、シリコンバレーの

ベンチャー・キャピタルから多額の資金を集めます。

一方、Suntech Powerは、中国政府の各機関から多額の低金利融資を獲得。

こうして、3社は短期間で大きな資金力を手にすることに成功しました。

一方で、シャープは、新興3社と異なり、太陽電池専業ではありません。

大きな投資計画を行うためには、他の事業とも含めた中での経営判断が

必要となり、意思決定は遅れ、投下資金は3社に比べ見劣りするレベルでした。

資金力でも新興3社に敗れてしまったのです。

こうして、老舗メーカー・シャープは、

急成長したヨーロッパ市場において、新興3社にコスト競争で敗れ、首位から転落。

後塵を拝していきました。

■ 今後の行方

もちろん、シャープも形成を逆転させるため、新たな施策を始めています。

それが「薄膜型の増強」と「生産量の拡大」です。

2007年1月に富山県でのシリコン内製化を開始。

同年3月には奈良県の葛城工場でシリコン型の生産増強と薄膜型の生産に着手。

2010年3月には、大阪府堺市での新工場をオープンし、

2011年にはイタリアのEnel社やスイスのSTMicroelectronics社と共同で

イタリアに初の海外工場もオープンさせる予定です。

しかし、状況は依然としてシャープにとって厳しいままです。

2010年に入り、世界の導入量の1、2位となっていたドイツやスペイン、

さらにその他のEU諸国で、財政難を理由に「固定価格買取制度」の買取価格見直し

議論がスタート。価格が下がることで、導入量が一気に冷え込んできました。

シャープが、イタリアの新工場建設で見込んでいたヨーロッパへの販売に暗雲が

立ち込めています。

さらに、ヨーロッパ市場が急速に悪化する中で、世界中での生産過多が発生し、

太陽電池価格が下落。各社の利益を圧迫しはじめています。

そうした中で、新興3社も、将来性が大きい中国での生産拡大に乗り出しています。

中国では、2009年から政府の”Gold Sun”プログラムが始まり、

太陽光発電への政府の予算が多く投下される取組が開始されているためです。

一方で、シャープからはまだ中国への進出についての発表はありません。

そして、昨今の円高。日本国内での生産を重視してきたシャープにとっては、

大きな逆風です。

最先端の太陽電池技術を有するシャープ。

世界シェアを奪還するための課題は、

日本政府の太陽光発電への取組や、シリコンの安定供給契約だけでなく、

むしろ新興3社に負けない資金力の確保と意思決定スピードにありそうです。

再生可能エネルギーという分野は、

環境活動家やエコ推進者からみると、社会セクターとも位置付けられています。

しかし、実際の従事者の立場からは、激しい競争にさらされているビジネスの場です。

いかに、サステイナブルな事業体になっていけるか。

これは業界の分野を問わず、どの事業体にも必要な要素なのだと思います。