世界の政財界関係者が一堂に会する世界経済フォーラム(通称ダボス会議)。

毎年1月にスイスのダボスで行われる年次総会に加え、

2007年からは毎年夏に中国でニュー・チャンピオン年次総会(通称夏季ダボス会議)が

開催されています。

今年2011年は、9月14日から16日まで大連にて開催されていました。

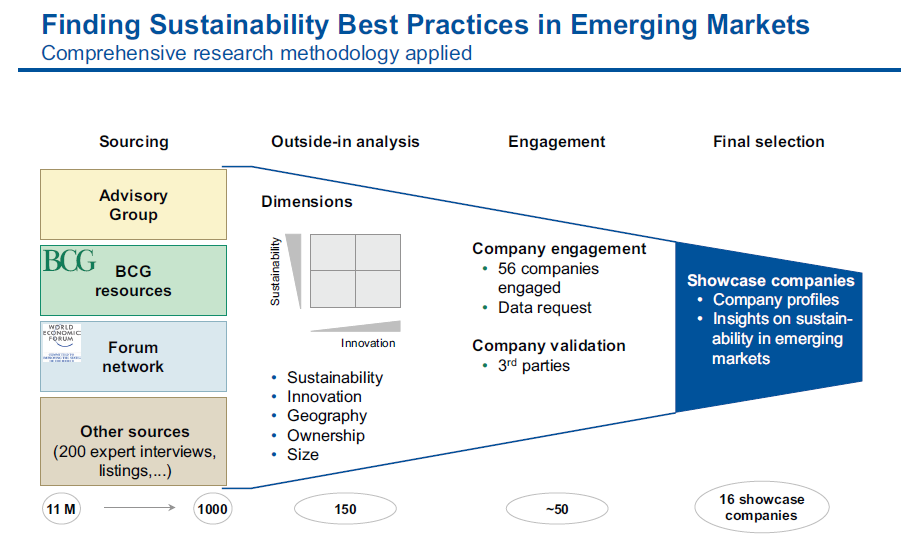

その中で毎年の恒例行事となっているのが、

ボストン・コンサルティング・グループが調査発表する

「ニュー・サステナビリティ・チャンピオン」(New Sustainability Champion)の発表。

この賞は、今日世界の経済成長課題に対して、革新的で実用的なソリューションを

生み出し推進し、グローバル社会に広めている組織に対して与えられます。

特に、経済活動インフラが整備されている先進国の政府、環境団体、グローバル企業

ではなく、より日々の苦労が大きい新興国の企業・組織を表彰するものとされています。

今年は、世界から合計16の企業・組織が表彰されました。

※レポート(英文)はコチラ

Broad Group (中国:製造業)

Equity Bank (ケニア:金融サービス業)

Florida Ice & Farm (コスタリカ:消費財メーカー)

Grupo Balbo (ブラジル:農業)

Jain Irrigation Systems (インド:製造業)

Manila Water Company (フィリピン:インフラ)

Masisa (チリ:林業/製造業)

MTR Corporation (香港:輸送業)

Natura (ブラジル:消費財メーカー)

New Britain Palm Oil (パプアニューギニア:農業)

Sekem (エジプト:農業)

Shree Cement (インド:セメント)

Suntech (中国:再生可能エネルギー)

Suzlon (インド:再生可能エネルギー)

Woolworths (南アフリカ:小売業)

Zhangzidao Fishery Group (中国:農業)

この審査にあたっての評価基準は、以下となっています。

1. イノベーションにより、積極的に活動制約を機会に転換した

- 不足する資源に対処した

- 顧客を教育した

- 顧客に適切な資金を供給した

2. 企業文化の中にサステナビリティを埋め込んだ

- 大胆にサステナビリティビジョンを定義した

- サステナビリティ向上を日々のオペレーションの中に組み込んだ

- サステイナビリティ向上のための人事施策を導入した

3. ビジネス環境を主体的に生成した

- 政策や基準策定に影響力を発揮した

- 共通目的の達成のためのパートナーシップを締結した

- サステナビリティの重要性を周囲に認知させた

4. 同業界の他社より財務成績が良い

※出所:World Economic Forum “Redefining the Future of Growth”

それではここから、それぞれの受賞企業と受賞理由を紹介していきます。

・本社所在地:中国・長沙

・従業員数:約2000人

・事業内容:電気を使わないエアコンの製造および設置

・売上高:USD379 million (2008)

・電気供給不足の中、エアコンの普及率が進む中国において、電気の代わりに天然ガスと臭化リチウ

ムの混合溶液を使うエアコンを開発し、現在、非電気エアコンマーケットシェア国内50%。

・電気式エアコンに比べ、電気効率は2倍。二酸化炭素排出量は1/4に削減。

・製品は70か国に輸出されている。

・エネルギー効率を高める技術開発を重視し、その他のエコ製品を多数上市。

・従業員用住宅無料化、ジム完備、オーガニック料理提供など従業員福利厚生も充実。

・本社所在地:ケニア・ナイロビ

・事業内容:農業銀行

・売上高:USD274 million (2010)

・国民の3/4が農業に従事するケニアで、農家の生活改善に寄与する金融サービスを幅広く提供。

・農地の肥沃化や肥料への融資のほか、農家への金融教育なども実施。

・ケニアの携帯電話会社Safaricomと提携し、携帯電話上での情報サービスも展開。

・長期的なシナリオに基づく、経営戦略や事業計画を策定。

・数多くの国際機関やNGOと協働。

・本社所在地:コスタリカ・サンホセ

・事業内容:飲食料品製造・販売

・売上高:USD571 million (2010)

・トリプルボトムライン経営を実施。環境、社会的な指標を利益と同程度に重要視。

・例えば飲料品製造における水資源消費量を半分以下にまで削減。

・経営陣のパフォーマンス評価もトリプルボトムラインの指標を活用。

・トリプルボトムライン経営を他社へ広げるべく、政府やNPOと協働しノウハウを体系化。

・本社所在地:ブラジル・サンパウロ

・事業内容:製糖業

・売上高:USD350 million (2010)

・農薬や肥料が生物多様性に悪影響を与える製糖業において、20年前から無農薬製糖を実施。

・当初は低生産に悩んだが、現在は微生物農法を確立し、業界平均より20%高い生産性を実現。

・ノウハウを広く普及さえるため、情報を広く公開。

・政府と協働し、無農薬製糖の認証制度の制定を推進。

・本社所在地:インド・ジャルガオン

・事業内容:農業用灌漑設備メーカー

・売上高:USD820 million (2010)

・水資源の希少性が増すインドで、水利用効率を高める細流灌漑設備を小規模農家に提供。

・肥料、水、農薬などの利用ノウハウも併せて伝授し、生産性向上とコスト削減を同時に実現。

・灌漑への投資を可能とするため、農家の政府補助金獲得や金融機関からの融資獲得を支援。

・灌漑ノウハウを教育するため、地域人材採用を重視。

・地域イベントの参加など、地域に溶け込んだプロモーションを実施。

・本社所在地:フィリピン・マニラ

・事業内容:水供給業

・売上高:USD415 million (2010)

・慢性的な水供給不足に悩むマニラにて、地域と一体となり水供給網を確立。

・新設備を導入し、供給過程で失われる浪費水量を大幅に削減。

・地域社会と協働し、盗水を監視し、水の安定供給を強化。

・二酸化炭素排出量など環境指標を経営に導入。

〇 Masisa

・本社所在地:チリ・サンティアゴ

・事業内容:林業および木工業

・売上高:USD1,080 million (2010)

・森林伐採が進むラテンアメリカで、持続可能な林業・木工業を推進。

・30000人の大工をネットワーク化し、大工ノウハウの共有と生活水準向上に貢献。

・生活水準向上に伴い、持続可能な林業で生産された木材原料の購入促進を実現。

・林業の規制強化を政府と協業。

・低所得者層向けビジネスプランを従業員から広く募集し、事業化。

・本社所在地:中国・香港

・事業内容:公共交通機関

・売上高:USD4,316 million (2010)

・人口密度の高い香港にて、環境・社会への影響を最小限にとどめた交通網整備を推進。

・人に優しい駅構内整備や、美観を意識した公園設計などを実施。

・リスクマネジメントや利害関係者の関心を経営戦略に盛り込む。

・中国で最初にサステナビリティレポートを発行。

〇 Natura

・本社所在地:ブラジル・サンパウロ

・事業内容:コスメティクス製造・販売

・売上高:USD3,047 million (2010)

・政府、NGO、地域と協働して設定した環境持続可能性基準を順守した原材料調達を実施。

・地域との信頼関係構築に成功し、地域からの原材料調達やノウハウ獲得で強みを発揮。

・製品の容器にリサイクル容器を用い、環境負荷をさらに削減。

・管理職層や利害関係者に対する持続可能性教育に多額資金の投資。

・地域社会への啓蒙活動を行うNPOを設立。

・本社所在地:パプアニューギニア・モサ

・事業内容:パーム油等製造・販売

・売上高:USD470 million (2010)

・パーム生産を草原や荒廃林地に限定し、原生林を保護。

・パーム供給者に対して認証を発行し、サステイナブルなパーム生産を義務化。

・パーク農場において、購入ではなく貸借形態をとり、地域社会に利益を還元。

・NGOとの協働を積極化し、地域社会との信頼関係構築を実現。

・パーム油のトレーサビリティを確立。

〇 Sekem

・本社所在地:エジプト・カイロ

・事業内容:オーガニック食材酪農業

・売上高:USD34 million (2009)

・微生物を活用した有機農法にて、健康食品から乳製品、蜂蜜などを栽培・生産。

・有機廃棄物は微生物分解により肥料として再利用。

・無期廃棄物は紙資源の原料やビニール袋としてリサイクル。

・利益の最大化は目指さず、契約農家に対して利益を還元。

・設立したNGOを通じて、契約農家に対する教育活動も展開。

・本社所在地:インド・ビーワー

・事業内容:セメント業

・売上高:USD809 million (2010)

・エネルギー生産性を高めるためのシステムを導入。バイオマス発電所も設置。

・生産過程廃棄物「溶滓」を最小限に抑える製法を開発し、気候変動枠組条約事務局から表彰。

・粗悪石灰岩から石膏を創る技術、亜鉛鉱滓を再利用する技術、コークスによる火力発電技術を開発。

・水消費量を最小限にとどめる生産技術も開発。

・従業員に対するサステナビリティ教育も充実。

・高レベルのサステナビリティレポートを発行。競合会社も招いたノウハウ共有も実施。

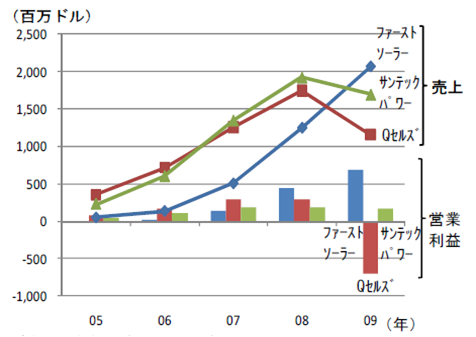

〇 Suntech

・本社所在地:中国・無錫

・事業内容:太陽光発電パネルメーカー

・売上高:USD2,904 million (2010)

・太陽光発電メーカー売上高で世界トップ。単結晶型・多結晶型のエネルギー変換効率で世界トップ。

・太陽子発電パネルコストの削減に大きく寄与。

・世界中で技術者採用を実施する一方で、ローカル採用にも注力。

・保有ノウハウを他社にも共有し、業界全体をリード。

・太陽光発電の可能性を子供たちに伝え、次世代教育にも貢献。

〇 Suzlon

・本社所在地:インド・プネー

・事業内容:風力発電機メーカー

・売上高:USD4,604 million (2010)

・風力発電機で世界で高いシェアを誇る1社。発電コストの削減に大きく貢献。

・自社エネルギーは太陽光発電または風力発電にて調達。

・利用済み水や廃棄物のリサイクルも実施。

・海外管理職ポジションにローカル人材を抜擢。

・海外にて積極的に再生可能エネルギーについて市民や政治家への普及に従事。

・本社所在地:南アフリカ・ケープタウン

・事業内容:小売量販店チェーン

・売上高:USD3,074 million (2010)

・販売製品の97%が自社ブランドの衣類・食料品小売量販店。

・衣類の原材料にオーガニック綿を使用。納入農家の教育も実施。

・サステナブル経営=経営そのものという概念を確立。

・政府と協働し、農作物基準の策定や、労働環境改善、教育などにも注力。

・本社所在地:中国・大連

・事業内容:漁業

・売上高:USD340 million (2010)

・疑似的な捕食環境を構築する養殖手法(IMTA)を用いた漁業(ホタテ貝、ナマコ、ウニ、アワビ)を実施。

・養殖場の病気の削減、生物多様性の増加、二酸化炭素吸収量の向上を実現。

・水質および微生物活動状況を毎月モニタリング。

・研究機関と協働し、さらなる養殖技術の向上にも熱心。

以上、16社。

この16社の取り組みから、先進国だけでなく新興国でもサステイナブル経営が浸透しつつある

ことがおわかりいただけると思います。

特に、サステイブル経営を、「利益を社会に還元する」「CSRレポートを作成する」という

意味以上に、事業の根幹として経営者がとらえているということも重要なポイントです。

上記の企業たちは、

サステナブルな社会・環境をつくるための課題を、事業機会ととらえ、事業を推進し、

大きな財務成績を誇っています。

ひとつ今回の「2011年ニュー・サステナビリティ・チャンピオン」を読み解く中で、

残念に感じたことは、このチャンピオンの審査過程に、日本人が一人も参加していない

という点です。

日本企業が真の意味でグローバル企業となるための課題のひとつに、

このような「サステナブル経営」というグローバル企業の大きなトレンドを掴み、

それを推進していくということがありそうです。

もっと日本人が世界のサステナビリティ活動に推進に大きく貢献できる

ようにしていきたいですね。